令和3年度の個人住民税の変更点

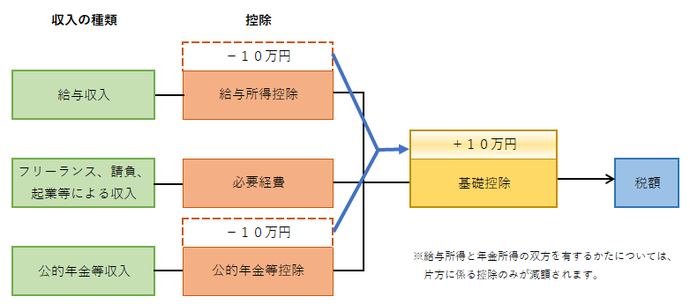

給与所得控除・公的年金等控除から基礎控除への振替

働きかたの多様化を踏まえ、働き方改革を後押しする等の観点から、特定の収入があるかたにのみ適用される給与所得控除及び公的年金等控除の控除額が10万円引き下げられ、所得の種類に関わらずどなたにも適用される基礎控除の控除額が10万円引き上げられます。

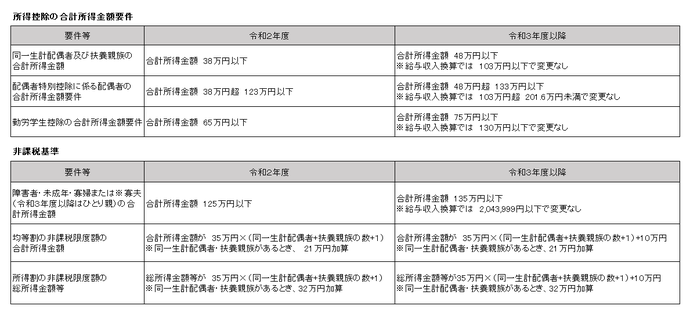

また、これに伴い、非課税基準や、配偶者控除・配偶者特別控除・扶養控除・勤労学生控除等の合計所得金額要件についても、それぞれ10万円引き上げられます。

給与所得控除の改正

- 給与所得控除が一律10万円引き下げられます。

- 控除額の上限が適用される給与等の収入金額が850万円に引き下げられるとともに、控除の上限額が195万円に引き下げられます。

- 子育て等を行っている世帯には、負担増が生じないよう「所得金額調整控除」が新設されます(後述)。

- 「給与所得金額=給与等の収入金額-給与所得控除額」で計算します。

給与所得金額については下表をご覧ください。

| 給与等の収入金額 | 令和2年度 給与所得金額 | 令和3年度以降 給与所得金額 |

|---|---|---|

| 550,999円 | 0円 | 0円 |

| 551,000円~650,999円 | 0円 | 給与等の収入金額-550,000円 |

| 651,000円~1,618,999円 | 給与等の収入金額-650,000円 | 給与等の収入金額-550,000円 |

| 1,619,000円~1,619,999円 | 969,000円 | 1,069,000円 |

| 1,620,000円~1,621,999円 | 970,000円 | 1,070,000円 |

| 1,622,000円~1,623,999円 | 972,000円 | 1,072,000円 |

| 1,624,000円~1,627,999円 | 974,000円 | 1,074,000円 |

| 1,628,000円~1,799,999円 | (給与等の収入金額÷4,000)×4,000×0.6 | (給与等の収入金額÷4,000)×4,000×0.6+100,000円 |

| 1,800,000円~3,599,999円 | (給与等の収入金額÷4,000)×4,000×0.7-180,000円 | (給与等の収入金額÷4,000)×4,000×0.7-80,000円 |

| 3,600,000円~6,599,999円 | (給与等の収入金額÷4,000)×4,000×0.8-540,000円 | (給与等の収入金額÷4,000)×4,000×0.8-440,000円 |

| 6,600,000円~8,499,999円 | 給与等の収入金額×0.9-1,200,000円 | 給与等の収入金額×0.9-1,100,000円 |

| 8,500,000円~9,999,999円 | 給与等の収入金額×0.9-1,200,000円 | 給与等の収入金額-1,950,000円 |

| 10,000,000円~ | 給与等の収入金額-2,200,000円 | 給与等の収入金額-1,950,000円 |

(注意)カッコ内の金額は小数点切り捨て

- 給与所得控除額については、次の表をご覧ください。

所得金額調整控除の創設

下記に該当する場合、所得金額調整控除の適用を受けることができます。

所得金額調整控除額は、給与所得から控除されます。

(1)子ども・特別障害者等を有する者等の所得金額調整控除

給与等の収入金額が850万円を超え、次のアからウのいずれかに該当する場合。

ア 本人が特別障害者に該当する

イ 年齢23歳未満の扶養親族を有する

ウ 特別障害者である同一生計配偶者(注意1)もしくは扶養親族(注意2)を有する

所得金額調整控除額=(給与等の収入(1,000万円を超える場合は1,000万円)-850万円)×10%

注意1:「同一生計配偶者」とは、納税義務者と生計を一にする配偶者(青色事業専従者として給与の支払いを受ける人及び白色事業専従者を除きます。)で、合計所得金額が48万円以下のかたをいいます。

注意2:上記での「扶養親族」とは、納税義務者と生計を一にする親族(配偶者、青色事業専従者として給与の支払いを受ける人及び白色事業専従者を除きます。)で、合計所得金額が48万円以下のかた等をいいます。

注意3:この控除は、扶養控除と異なり、同一生計内のいずれか一方のみの所得者に適用するという制限がありません。したがって、例えば、夫婦ともに給与等の収入金額が850万円を超えており、夫婦の間に1人の年齢23歳未満の扶養親族である子がいるような場合には、その夫婦双方が、この控除の適用を受けることができます。

(2)給与所得と年金所得の双方を有する者に対する所得金額調整控除

給与所得と公的年金等に係る雑所得の両方があり、その合計額が10万円を超える場合。

所得金額調整控除額=(給与所得控除後の給与等の金額(10万円超の場合は10万円)+公的年金等に係る雑所得の金額(10万円超の場合は10万円))-10万円

注意:(1)の控除の適用がある場合は、(1)の控除後の給与所得の金額から控除します。

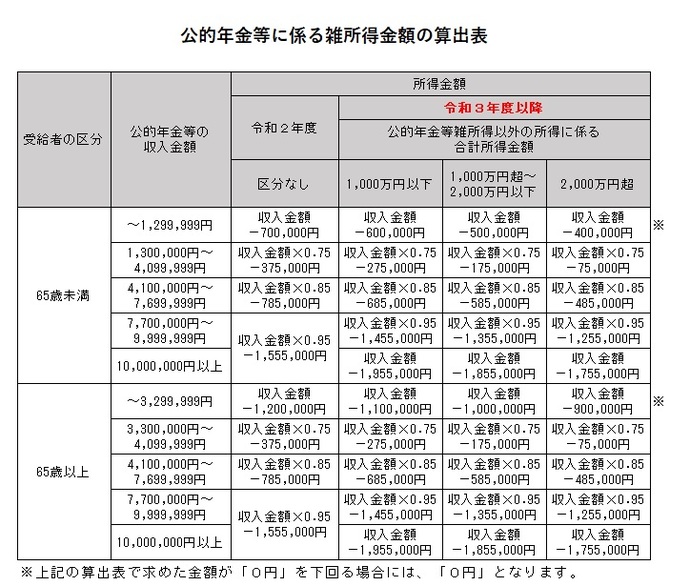

公的年金等所得控除の改正

- 公的年金等控除が一律10万円引き下げられます。

- 公的年金等の収入金額が1,000万円超の時、控除額に195.5万円の上限が設定されます。

- 公的年金等以外の所得金額が1,000万円を超える場合は、控除額が段階的に引き下げられます。

- 給与所得と年金所得の双方を有する人については、負担増が生じないよう「所得金額調整控除」が新設されます(前述)。

- 「公的年金等に係る雑所得金額=公的年金等の収入金額-公的年金等控除額」で計算します。

公的年金等に係る雑所得金額については下表をご覧ください。

- 公的年金等控除額は次の表をご覧ください。

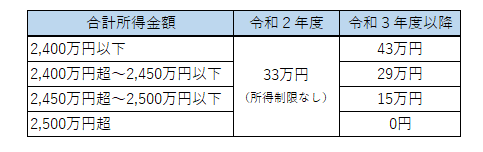

基礎控除の改正

合計所得金額が2,400万円以下のかたについては、10万円引き上げられます。

合計所得金額が2,400万円を超える場合は、その金額に応じて控除額が逓減し、2,500万円を超える場合は基礎控除の適用はなくなります。

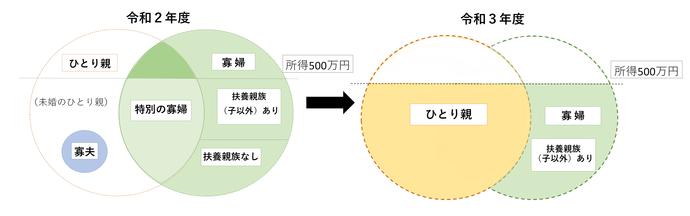

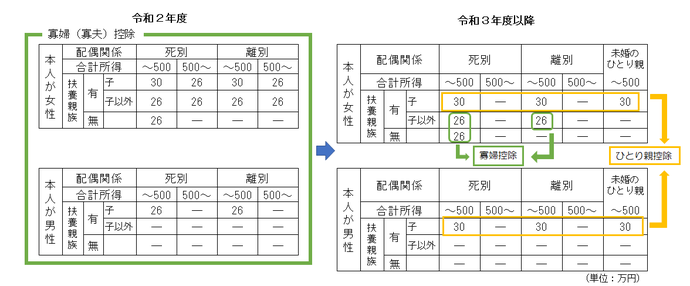

寡婦控除の改正・ひとり親控除の創設等

全てのひとり親家庭に対して公平な税制を実現する観点から、以下の措置が講じられます。

また、前年の合計所得金額が135万円以下であるひとり親について、個人住民税を非課税とする措置が講じられます。

- 未婚のひとり親に「ひとり親控除」を適用

婚姻歴や性別にかかわらず、生計を一にする子(前年の総所得金額等が48万円以下)を有する単身者(合計所得金額500万円以下に限る)について、「ひとり親控除」(控除額30万円)が適用されます。 - 寡婦控除の見直し

上記以外の寡婦については、引き続き寡婦控除として、控除額26万円が適用され、子以外の扶養親族を持つ寡婦についても、所得制限(合計所得金額500万円以下)が設けられます。

注意:事実上婚姻関係と同様の事情にあると認められるかたがいる場合(例えば、納税義務者が世帯主で、同じ住民票に続柄が「夫(未届)」「妻(未届)」となっているかたがいる等)は、非該当となります。

調整控除の改正

基礎控除が消失する合計所得金額が2,500万円を超えるかたには、調整控除が適用されないこととされました。

調整控除の詳しい説明は、下記リンクをご覧ください。

非課税基準及び所得控除等の適用に係る合計所得金額の要件等の見直し

給与所得控除・公的年金等控除から基礎控除への振替に伴い、次のとおり見直しが行われました。

イベント中止等のチケット払戻しを行わなかったかたの寄附金税額控除、住宅ローン控除の適用要件の弾力化については、下記リンクからご覧ください

PDFファイルをご覧いただくには、Adobe Readerが必要です。お持ちでない方はアドビシステムズ社のサイト(新しいウィンドウ)からダウンロード(無料)してください。

より良いウェブサイトにするために、ページのご感想をお聞かせください

このページに関するお問い合わせ

財務部 市民税課市民税係

〒180-8777 東京都武蔵野市緑町2-2-28

電話番号:0422-60-1823 ファクス番号:0422-51-9186

お問い合わせは専用フォームをご利用ください。