所得の種類と所得金額

収入から必要経費を差し引いたものを所得といい、住民税を計算する基礎になります。

どんなものがいくらまで必要経費として認められるかは、所得の種類により異なります。

給与や年金は決まった計算式にあてはめて必要経費に相当する額を差し引きます。

ここでは、事業所得、不動産所得、利子所得、配当所得、給与所得、雑所得、譲渡所得、一時所得について説明しています。

(注意)所得を求めた後の計算の仕方については「個人住民税の計算のしかた」のページをご覧ください。

事業所得

所得金額=収入金額-必要経費

事業所得は、営業等所得と農業所得に区別されます。

営業等

製造・小売・飲食業・建設業・サービス業などのほか、医師・弁護士・税理士・作家・外交員・大工など、自由業から生ずる収入

(必要経費) 商品の売上原価・給料賃金・固定資産の減価償却費などの経費

農業

米、野菜、果樹などの栽培、農家が兼業する家畜の育成などの収入

(必要経費) 種苗・肥料・飼料費・給料賃金・租税公課・減価償却費などの経費

不動産所得

所得金額=収入金額-必要経費

地代・家賃・土地や建物の権利金、船舶の貸付料などの収入

(必要経費) 修繕費・火災保険料・租税公課・減価償却費・借入金の利子などの経費

利子所得

所得金額=収入金額

公社債及び預貯金の利子

国内の金融機関で扱われる利子は源泉分離課税となり申告不要です。国外の銀行等に預けた預金の利子などは総合課税されます。

配当所得

所得金額=収入金額-(株式等の元本の取得に要した負債の利子)

株式の配当・証券投資信託の分配金・基金利息などの所得

上場株式等の配当等については所得税、住民税が源泉徴収(特別徴収)されています。そのため総合課税以外に申告分離課税や申告不要制度を選択することができます。

給与所得

給与収入から個別の必要経費を差し引くのではなく、一定の計算式に当てはめて所得を算出します。

計算式に関しては、下記の表1-1、表1-2を参照してください。

給与所得の計算方法

令和8年度(令和7年分)~

| 給与等の収入金額 | 給与所得の金額 |

|---|---|

| 1円~650,999円 | 0 |

| 651,000円~1,899,999円 | 給与等の収入金額-650,000円 |

| 1,900,000円~3,599,999円 | (給与等の収入金額÷4,000)(注意)×4,000×0.7-80,000円 |

| 3,600,000円~6,599,999円 | (給与等の収入金額÷4,000)(注意)×4,000×0.8-440,000円 |

| 6,600,000円~8,499,999円 | 給与等の収入金額×0.9-1,100,000円 |

| 8,500,000円~ | 給与等の収入金額-1,950,000円 |

令和3年度(令和2年分)~令和7年度(令和6年分)

| 給与等の収入金額 | 給与所得の金額 |

|---|---|

| 1円~550,999円 | 0 |

| 551,000円~1,618,999円 | 給与等の収入金額-550,000円 |

| 1,619,000円~1,619,999円 | 1,069,000円 |

| 1,620,000円~1,621,999円 | 1,070,000円 |

| 1,622,000円~1,623,999円 | 1,072,000円 |

| 1,624,000円~1,627,999円 | 1,074,000円 |

| 1,628,000円~1,799,999円 | (給与等の収入金額÷4,000)(注意)×4,000×0.6+100,000円 |

| 1,800,000円~3,599,999円 | (給与等の収入金額÷4,000)(注意)×4,000×0.7-80,000円 |

| 3,600,000円~6,599,999円 | (給与等の収入金額÷4,000)(注意)×4,000×0.8-440,000円 |

| 6,600,000円~8,499,999円 | 給与等の収入金額×0.9-1,100,000円 |

| 8,500,000円~ | 給与等の収入金額-1,950,000円 |

(注意) カッコ内は小数点以下切り捨て

所得金額調整控除

下記に該当する場合、所得金額調整控除の適用を受けることができます。

所得金額調整控除額は、給与所得から控除されます。

(1)子ども・特別障害者等を有する者等の所得金額調整控除

給与等の収入金額が850万円を超え、次のアからウのいずれかに該当する場合。

ア 本人が特別障害者に該当する

イ 年齢23歳未満の扶養親族を有する

ウ 特別障害者である同一生計配偶者(注意1)もしくは扶養親族(注意2)を有する

所得金額調整控除額=(給与等の収入(1,000万円を超える場合は1,000万円)-850万円)×10%

注意1:「同一生計配偶者」とは、納税義務者と生計を一にする配偶者(青色事業専従者として給与の支払いを受ける人及び白色事業専従者を除きます。)で、合計所得金額が58万円以下(令和7年度までは48万円以下)のかたをいいます。

注意2:上記での「扶養親族」とは、納税義務者と生計を一にする親族(配偶者、青色事業専従者として給与の支払いを受ける人及び白色事業専従者を除きます。)で、合計所得金額が58万円以下(令和7年度までは48万円以下)のかた等をいいます。

注意3:この控除は、扶養控除と異なり、同一生計内のいずれか一方のみの所得者に適用するという制限がありません。したがって、例えば、夫婦ともに給与等の収入金額が850万円を超えており、夫婦の間に1人の年齢23歳未満の扶養親族である子がいるような場合には、その夫婦双方が、この控除の適用を受けることができます。

(2)給与所得と年金所得の双方を有する者に対する所得金額調整控除

給与所得と公的年金等に係る雑所得の両方があり、その合計額が10万円を超える場合。

所得金額調整控除額=(給与所得控除後の給与等の金額(10万円超の場合は10万円)+公的年金等に係る雑所得の金額(10万円超の場合は10万円))-10万円

注意:(1)の控除の適用がある場合は、(1)の控除後の給与所得の金額から控除します。

雑所得

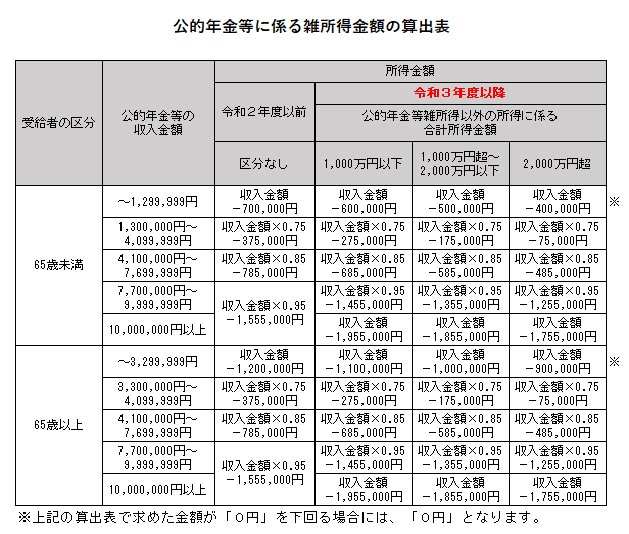

公的年金等

国民年金・厚生年金など。

ただし、遺族年金および障害年金などは非課税所得であるため、課税されません。

個別の必要経費を差し引くのではなく、一定の計算式に当てはめて所得を算出します。

計算式に関しては、下記の表を参照してください。

公的年金以外の雑所得

所得金額=収入金額-必要経費

生命保険の満期金、シルバー人材センターの分配金、国税還付加算金等

譲渡所得

所得金額=収入金額-必要経費(取得費・譲渡費用)-特別控除(最高50万円)

総合課税の譲渡所得は、ゴルフ会員権・骨董・貴金属等の動産の売却益等が対象です。(土地や建物等の不動産の売却益は、分離譲渡所得として区別されます)

譲渡した資産を取得してから譲渡するまでの保有期間により、短期と長期に分けられます。

| 短期 | 保有期間が5年以内の資産の譲渡 |

|---|---|

| 長期 |

保有期間が5年を超える資産の譲渡 |

(注意)長期譲渡所得については、上記で計算した所得金額の2分の1が課税対象です

一時所得

所得金額=収入金額-必要経費(その収入を得るために支出した金額)-特別控除(最高50万円)

(注意)一時所得については、上記で計算した所得金額の2分の1が課税対象です。

生命保険の一時金や、懸賞金等が対象です。

その他、山林・分離譲渡・退職所得については、市民税課までお問い合わせください。

より良いウェブサイトにするために、ページのご感想をお聞かせください

このページに関するお問い合わせ

財務部 市民税課市民税係

〒180-8777 東京都武蔵野市緑町2-2-28

電話番号:0422-60-1823 ファクス番号:0422-51-9186

お問い合わせは専用フォームをご利用ください。